プラチナNISA

2026年度から導入が検討されているのが、

65歳以上の人を対象とした「プラチナNISA」です。

資産運用立国議員連盟がNISAの『全世代化』を目指し提言したものです。

新NISAでは、非課税の対象となっていない「毎月分配型投資信託」を65歳以上のシニアに限っては非課税対象とし、しかも現在特定口座で毎月分配型をお持ちの方はそのままロールオーバーできそうなのです。

そもそも分配型は中長期の資産形成には適さないとの理由で、認められていません。

しかし、旧NISAでは対象となっていたことや、隔月分配はNISA成長枠の対象となるのに、

何故毎月分配型はダメなのか納得がいかない方も多いかと思います。

「毎月分配型」を高齢者に限り、新たな制度の中でNISAの対象にとの背景には、

現実に毎月分配型の利用者が多いからです。

5年に1度の公的年金改定の年に合わせるようにNISAの対象としますよ、

との改正案は年金世代へのアメなのでしょうか。

個人的には待ってました!で歓迎なのですが、

「毎月分配型」にはネガティブな意見や、アンチの声が相変わらず多いようです。

分配金はタコ足なのか

「分配型投信」に否定的なのは、

分配金は必ずしも利益からだけ出ているものでは無いことが大きな理由で、

自分の預けた資産からも支払われている「タコ足配当」になることが良くないとのことです。

ただ、高配当の投資信託と誤解して買っているのであれば、

そこは分配金の仕組みの理解の問題であり、販売側の説明責任であり、

商品そのものが否定されるものではありません。

分配金を「タコ足」と呼ぶのは見解の相違です。

長年かけて築いた資産を取崩して使う訳ですから、中長期の資産形成ではありません。

その意味では現NISA制度は必ずしも高齢者向きとは言い難い。

そもそも、つみたてNISA対象のオルカンやS&P500の投信と同列にして複利効果が利かない、

手数料が高いは比べようもない話です。

比較するのであれば、資産の置き場所として銀行預金から取り崩すか、

投資信託で運用しながら取り崩すかの比較です。

下図は1000万円を毎月5万円普通預金から取り崩すと16年8カ月でなくなりますが、

投信の5%運用では34年6か月持ちます。65歳からでは99歳以上です。

銀行預金では利子税と引き出しには手数料もかかりますよね。

毎月分配型がNISAで利用できるようになると、

生活資金の補填や資産の計画的な取り崩しを促し、一層NISAに目が向くかもしれません。

個人金融資産2200兆円の6割を60歳以上が持ち、

その半分が預貯金であることに照らし合わせれば、プラチナNISA案は歓迎です。

更に、新制度に合わせてより良い商品が出てくることを望みたいものです。

退職金や今までの蓄えを預金だけに預け、

なるべく使わずに通帳の額面だけを見ながら過ごすのではなく、

年金では不足する生活費を保有する金融資産を取り崩すことでいかに賄うか。

物価上昇対策としても「プラチナNISA」は有効と思います。

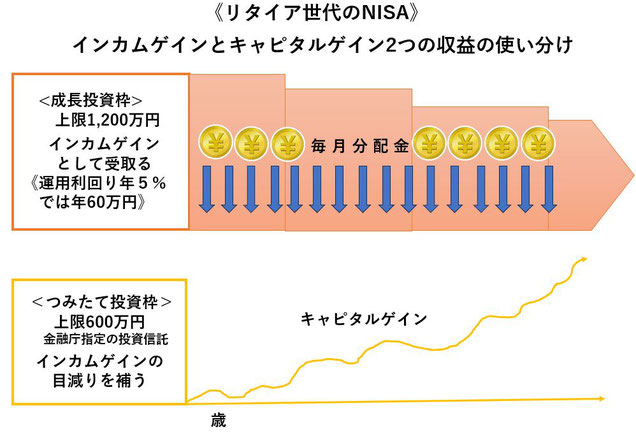

インカムゲインとキャピタルゲイン両方持つ

リタイア世代のNISAは、インカムゲインとキャピタルゲインの2つの収益をどう組み合わせるかです。

<成長投資枠>では定期収入が受取れる投資信託に、

長期的に増やす<つみたて投資枠>も利用し、

NISAの最大非課税枠1800万円をフルに活用したいものです。

NISAの年間上限は最大、成長投資枠で240万円、つみたて投資枠が120万円ですので、

最短では5年で預貯金から移すことが出来ます。

勿論「毎月分配型」投信ではなく、年2回の株式からの配当金でも、

奇数月分配型投信でも、定期収入となります。

「定期売却」「定率売却」を利用することも、

あるいはNISAはいつでも売却ができるので必要な時に必要なだけ売却取崩しもありです。

使っても定期的に受取れるお金は心置きなく使えます。

毎月手間なく受け取れる「毎月分配型投信」という選択肢があります。

リタイア世代にとっては、

「資産を枯渇させず安心して使えるNISAの使い方」の工夫がますます重要となり、

プラチナNISAの成り行きは注目です。

NISA口座の開設から、使い方までご案内します。

お問合せ下さい。