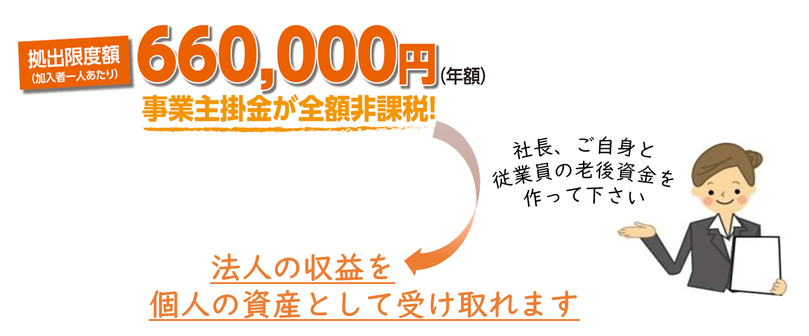

◆企業型確定拠出年金は加入人数に関わりなく、1人でも導入できます

◆社長と従業員の退職金が確実に作れます。

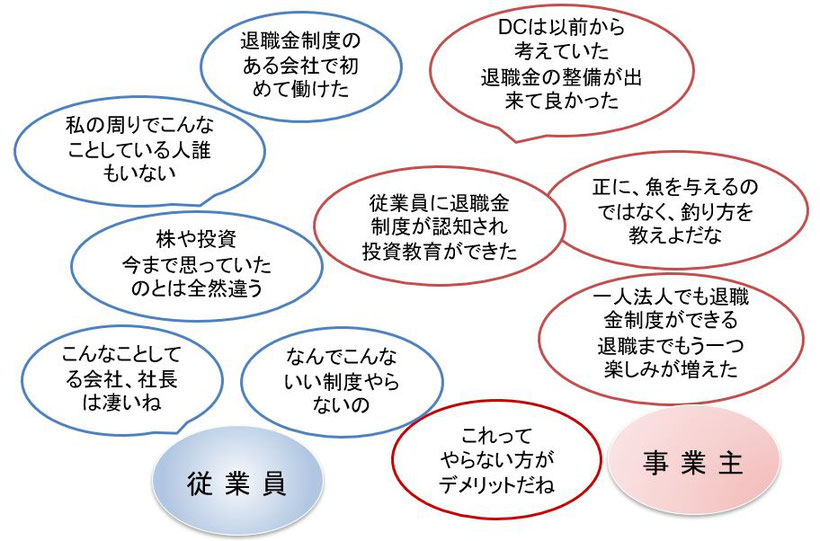

◆従業員満足度、モチベーションが上がります。

「企業型確定拠出年金DC」は厚労省が推奨する国の制度です。

税優遇の支援を受け、役員・従業員共に老後資金が作れます。

希望者のみ加入する「選択制・企業型DC」なら

税優遇+社会保険料負担軽減が望めます。

「選択制」は導入形態のひとつで、「確定拠出年金」加入の可否は個人の自由です。

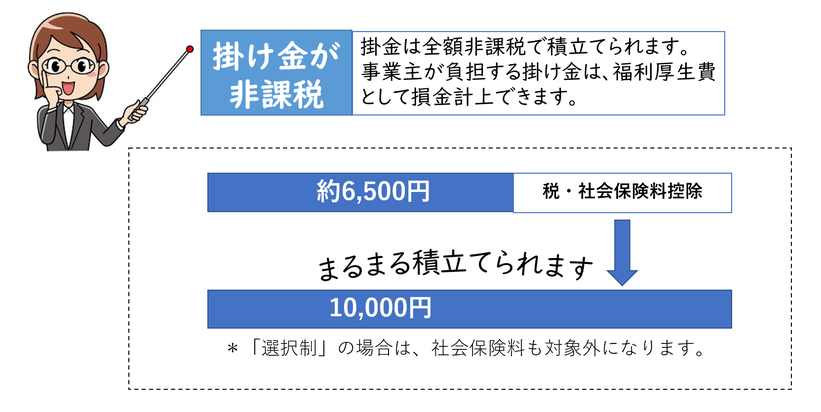

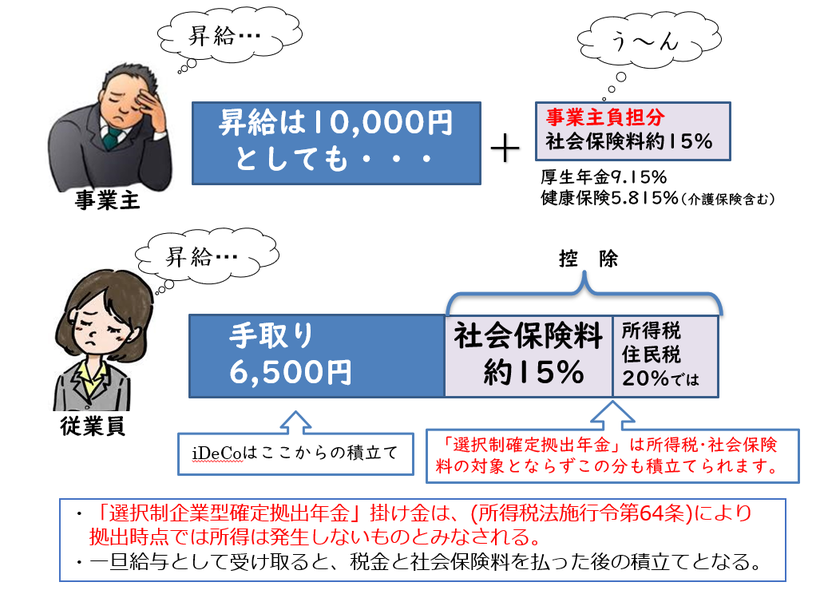

加入者の掛金は所得とみなさないため課税対象外、社会保険料算定基準となりません。

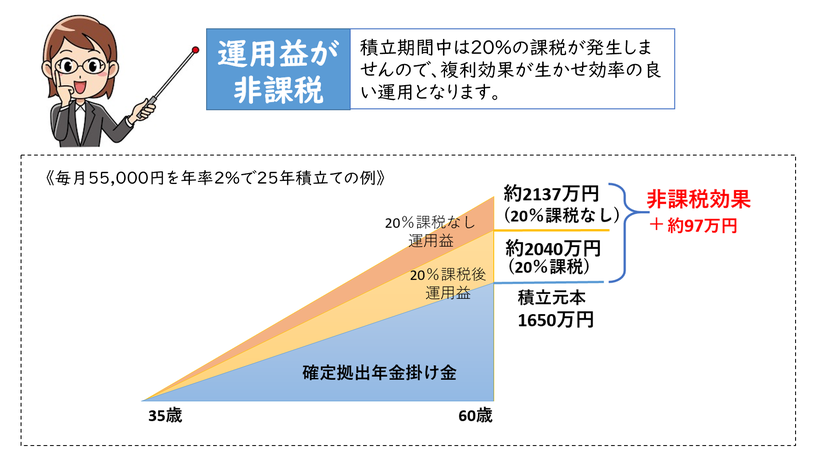

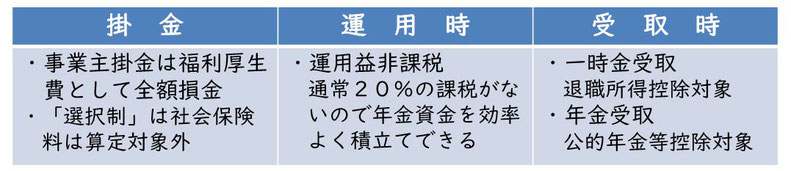

◆税制優遇◆

◆役員加入例◆

役員報酬を増やすよりも「確定拠出年金」で退職金積立てをした方が有利と思いませんか。

節税効果は毎年続きます。

公的年金と同様60歳まで引き出し流用ができませんので、確実に老後資金が確保できます。

◆従業員加入例◆

※社会保険料は労使折半のため、同額の事業主負担分が負担軽減となります。

※加入者掛け金は事業主が取りまとめ、福利厚生費として一括で拠出します。

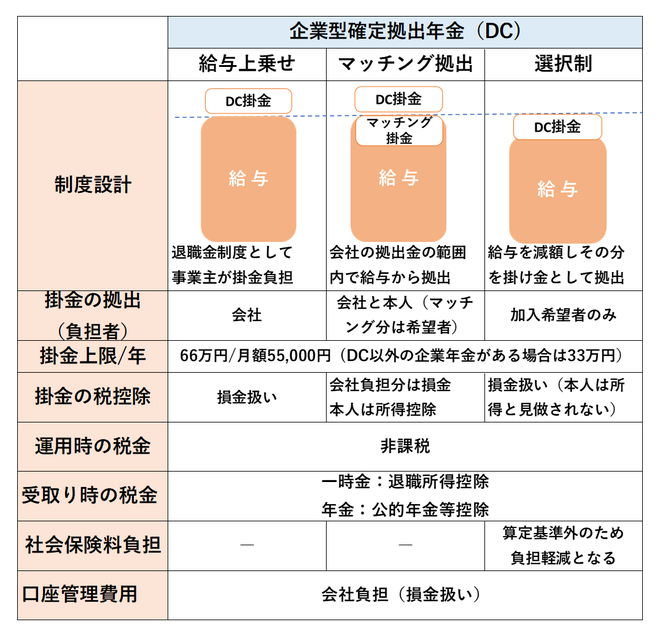

企業型導入パターン

1.給与上乗せ

事業主は給与とは別にDC掛金を全額負担します。

企業負担分は全額福利厚生費として経費(非課税)となります。

2.マッチング拠出

事業主掛金とは別に、会社拠出金の範囲内で個人も給与から掛金の拠出ができます。

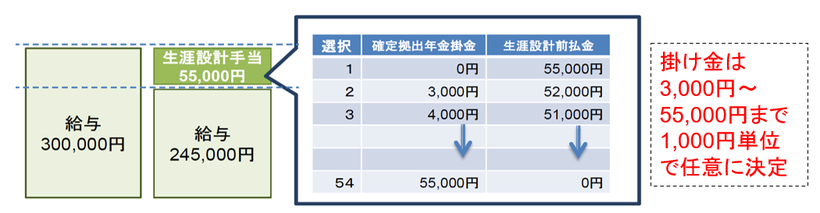

3.選択制

希望者のみが「企業型DC」の加入者となり、給与を減額し掛金として拠出します。

導入にあたり、現行給与の一部を「生涯設計手当」に分割しその中での掛け金とします。

※給与減額による、ボーナスや残業手当等の基礎計算に影響はありません。

※給与上乗せ(会社負担分)と選択制の併用もできます。

※「マッチング拠出」は給与の中からの積立て。

「選択制」は給与とは別にDC掛金に当てるための手当からの拠出となるため所得とはみなされません。

「選択制」は、給与制度の見直しにより確定拠出年金を導入する制度設計です。

導入にあたり現行給与の一部を「生涯設計手当」(仮称)に分割し、従業員は

①生涯設計手当を給与と併せて受け取る(従来の給与額と変わらない)

②「生涯設計手当」のうちから「確定拠出年金」に積み立てる

①または②どちらかを任意に選択します。

「生涯設計手当」を「確定拠出年金」として積み立てると、掛け金分は給与所得とみなされず、社会保険料算定対象外となることから節税・社会保険料負担軽減も期待できます。

※導入後の給与明細イメージは、こちらの「小規模事業主様」ページでご確認下さい。

「個人型確定拠出年金iDeCo」の掛け金は最低5,000円からですが、

「選択制」の最低掛け金は3,000円からで、より少額から開始できます。

掛け金の上限も55,000円と大きくその分、税軽減効果も大きい。

加入期間中の手数料は企業が負担(福利厚生費)するので個人負担なし。

折角昇給したとしても、実質手取りとして残るのはいくらになりますか。

今月の給料も大切ですが、8割の人が「将来不安」を抱えて働いています。

「老後不安」を少しでも減らすことが出来たなら働く励みになります。

昇給時に合わせ、労使協議のうえ昇給の一部を「企業型DC」とする企業様もあります。

企業型 VS 個人型

既に「個人型・確定拠出年金 iDeCo」に加入している。あるいは「個人型と企業型どちらの方がいいの?」と、悩まれる方もいるかと思います。

1.個人型iDeCoの掛金は最低5,000円からですが「選択制」の最低掛金は3,000円です。

2.掛け金の上限も55,000円と企業型の方が大きくその分、税効果も大きい。

3.加入期間中の手数料は企業が負担するので、個人の掛金はまるまる積立金となります。

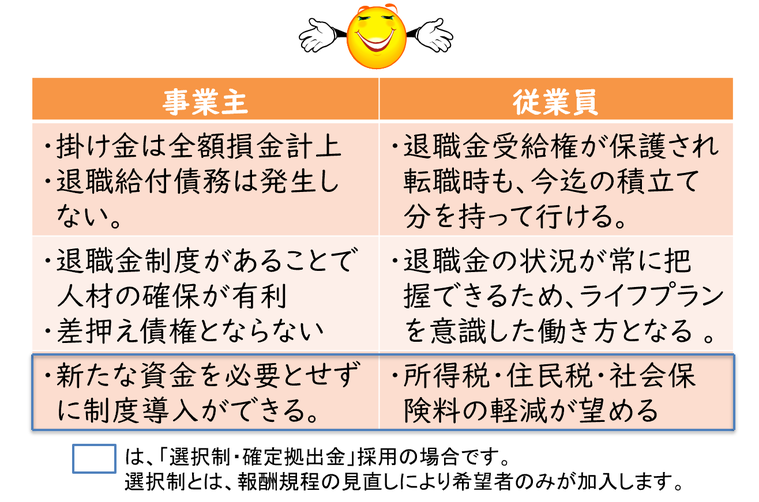

「企業型確定拠出年金」導入3つのメリット

1.労使共に退職金(老後資金)が確保できる

退職金制度のある会社は安心して長く働け、従業員の定着率も高い傾向にあります。

「選択制・確定拠出年金」は、新たな資金を必要とせず事業主を含めた退職金制度を作ることが出来ます。小規模企業共済に加入できない役員だけの加入も可能です。

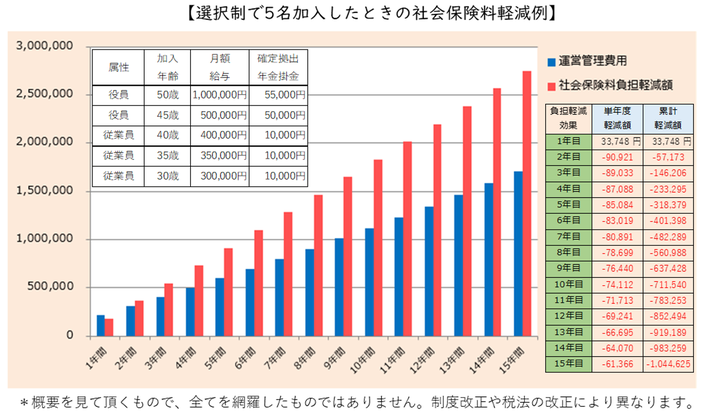

2.費用対効果が高い

「選択制・確定拠出年金」は、社会保険料の算定基礎となる所得が拠出時点では発生しないとみなされるため、保険料の圧縮効果も見込めます。(所得税法施行令64条)

3.福利厚生の充実により人材の確保につながる

求職者が求める福利厚生制度の中で退職金のウエートは大きく、就職活動の学生や転職希望者は『確定拠出年金のある会社を優先的に選ぶ』傾向にあります。

「企業型確定拠出年金」制度のある会社は採用において有利と言えます。

「企業型確定拠出年金」導入しました

加入者5名の医療法人

退職金制度はありませんでしたが、スタッフに長く働いてもらうためにも老後資金の確保は重要と思い導入することにしました。福利厚生費として事業主が拠出する金額は勤務年数により異なりますが役職員全員加入としました。

退職金制度導入後スタッフとの信頼関係が増したように思われます。

加入者は夫婦2人です

米国から帰国し会社を立ち上げました。米国では加入が当たり前の401K (確定拠出年金)が、日本では税理士に聞いても分からず、何処に相談して良いのかが分かりませんでした。こちらのホームページにたどり着き、就業規則の整備から少煩雑な書類の提出までストレスなく進みました。

気の早い話ですが、リタイア後が楽しみです。

「選択制」で導入

役員は小規模共済、従業員は中退金があるが、現状に合わないような気がしていた。「企業型確定拠出年金」は、財形貯蓄のように希望者だけが加入する制度設計も出来ますと言われ「選択制」の導入となりました。

従業員には、確実に退職金となるよう「投資教育」は重要だ。

<導入理由ベスト3>

1位.事業主も従業員も「退職金」制度ができ安心感が大きい

2位.損金算入でも、60歳以降確実に戻って来る制度だから

3位.積立て運用は、長期には増えることが分かった

中小企業こそ「企業型確定拠出年金」

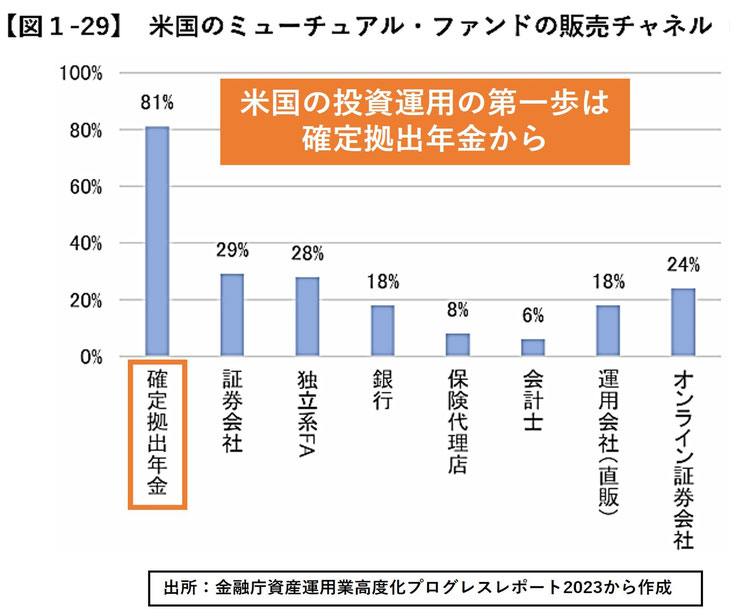

「確定拠出年金」は米国の401Kをお手本とし、日本では2001年から始まりました。

米国では401Kを入り口に、運用で資産が増えることを身をもって体験し、税優遇と相まって、今では老後資金準備の手段として大きなウエイトを占めています。

また401Kの投資信託を介して、株式市場への資金流入は、米国経済と企業を支える基となり社会にとっても良い循環となっています。

1995年からの20年間で、米国家計の金融資産は3倍、英国は2倍以上に増えています。

「確定拠出年金」による運用がもたらした結果です。

日本は運用によるリターンが全くと言ってよいほどありません。

日本において「確定拠出年金」の普及が進まないのは、投資に対するマイナスのイメージが強いことも一因ですが、担い手である金融機関も普及促進に積極的ではないからです。

大企業では総人件費の約5%を退職資金が占めています。ところが、中小企業では退職金制度がないところも少なくありません。税制優遇のある「企業型確定拠出年金」もほとんど導入されていませんん。 本当にそれでよいのでしょうか。

2040年には1/4の世帯が75歳以上となる日本において、公的年金制度の維持そのものも、老後生活費を年金だけで賄うことも困難と言われております。

国は、老後資金の確保に「個人型確定拠出年金iDeCo」や「NISA(少額投資非課税制度)」を推奨していますが認知度や金融リテラシーの異なる個々人に委ねるには限界があります。

企業が主体となり老後安心の仕組みを作ることが出来る「企業型確定拠出年金DC」は、個人は基より社会全体にとっても一番確実に老後問題を解決する近道と考えます。

近年、退職金制度の切り札として、税制等優遇を活用した「選択制・確定拠出年金」が採用される理由は、労使双方にメリットがあるからに他なりません。

日々大変な思いで事業を営んでいる経営者こそ「退職金」をしっかり確保すべきです。

従業員も、老後まで見越した福利厚生制度のある会社なら安心して働けます。

コストリダクション効果の高い「企業型確定拠出年金」で老後資金を有利に確保できます。

税制優遇について

費用対効果は

◇制度運営費用(s社の例)

◇「選択制」導入の費用対効果

御社に合った制度設計、シミュレーションを致します。

導入シミュレーションだけでも承ります。

留意すべきことは

・事業主は制度運営の費用を負担する必要があります。

・事業主は一旦始めた「確定拠出年金」制度を途中で止めることはできません。

・掛け金の減額は出来ても、60歳まで停止はできません。

・中途の資金引き出しは原則できません。

・加入期間が10年未満の場合、60歳からの給付とはなりません。

10年以上・・・60歳

8年以上・・・ 61歳

6年以上・・・ 62歳

4年以上・・・ 63歳

2年以上・・・ 64歳

1か月以上・・ 65歳

・「遺族年金」とはならず、一時金での受取りとなります。

・「障害年金」は年金でも、一時金でも受け取れます。

・「選択制」の場合社会保険算定基礎外となるので、等級が下がることにより厚生年金受給額、健康保険の傷病手当、失業手当等の給付額が下がる可能性があります。

ただし通常、税・保険料軽減効果の方が勝ります。

*傷病手当の減少:毎月の掛け金÷30×2/3

*老齢厚生年金の減少:毎月の掛け金×5.481/1000×加入月数

導入にあたって

「企業型確定拠出年金」はメリットの多い制度ですが、現状加入者1人から導入可能な引受け金融機関は、SBIベネフィットシステムズ(SBI証券グループ)だけです。当社は業務提携によりSBIベネフィットシステムズ株式会社の「企業型確定拠出年金」制度導入をご案内しております。

「確定拠出年金」は業種や規模により制度設計は様々です。企業様の実情に即した制度設計となりますようご要望をお伺いしながら、制度設計を承ります。

運営コストが掛かりますが、この費用も運営管理機関により異なります。

同じ国の制度ですので、負担が少ない方が効率的です。

運用商品は、元本確保型の定期預金等と価格変動型の投資信託から、加入者が任意で選びます。運用商品の品揃えと信託報酬も導入するときの重要なポイントとなります。

残念なことに、折角「企業型確定拠出年金」を導入していても、制度の理解が不十分なために加入者が使いこなせずにいる事業所が多いのも実状です。運用商品が長年「元本確保型」に放置されたままだったり、退職時に適切な移管手続きがされず放置されています。

大切な資産も、適切な管理がなされないとせっかくの制度も効果が半減します。

運用について正しい知識を持ち、経験を積むことは将来何よりの財産となります。

ここが違います!

当社は、SBIベネフィットシステムズ(株)のパートナーとして

1.加入時の煩雑な提出書類等のサポートを万全の態勢で承ります。

2.通常導入時のみの制度説明・投資教育をご理解頂けるまで承ります。

3.ご希望により、加入後の事務代行等のフォローも承ります。

「確定拠出年金」に加入して良かった、と結果に繋がらなければ意味がありません。

継続的な「投資教育」、ライフプラン相談等、責任を持ってお付き合いをさせて頂きます。

「企業型確定拠出年金」のある事業所は社員を大切にしている優良企業の証しとなります。

![「企業型DC]導入は《平賀ファイナンシャルサービシズ㈱》](https://image.jimcdn.com/app/cms/image/transf/dimension=448x1024:format=png/path/s0ce7be6b61cdaab8/image/i8eb894216e39edc2/version/1622611108/%E4%BC%81%E6%A5%AD%E5%9E%8Bdc-%E5%B0%8E%E5%85%A5%E3%81%AF-%E5%B9%B3%E8%B3%80%E3%83%95%E3%82%A1%E3%82%A4%E3%83%8A%E3%83%B3%E3%82%B7%E3%83%A3%E3%83%AB%E3%82%B5%E3%83%BC%E3%83%93%E3%82%B7%E3%82%BA.png)