みんな投資しているんですよ

私は「投資」は嫌いです。株には一切手を出しません。と言う方がいらっしゃいます。

でも、そんな方に、あなたが払っている年金の掛け金は国内、海外の株や債券で日々運用されているんですよ。と、話すと驚かれます。

公的年金の加入者は、今貰っている人も含めみんな株や債券へ投資している投資家さんです。

現在の公的年金は左の図のようなポートフォリオ(お金の預け先配分)で運用されています。

国内株式25%、外国株式25%(株式50%)

国内債券35%、外国債券15%(債券50%)

国民年金も厚生年金もこんな預け分けで運用されていることご存知でしたか。

集めた掛け金は銀行預金ではありません。

公的年金の管理運用を担っているのは、GPIF(年金積立金管理運用独立行政法人)です。

物価上昇以上の利回りがないと

年金の掛け金は、なぜ、銀行預金ではないのでしょうか。日本国債だけではないのでしょか。

年金は、20歳から60歳まで40年間長い期間積み立てをして、65歳以降に受け取るものだからです。

銀行預金の金利0.01%では積立てた金額以上にはなりません。増えないのです。

それどころか、物価が上がると折角積立てたお金も目減りしてしまいます。

物価上昇率1.5%では、毎年1.49%お金の価値が下がってしまいます。

あなたの銀行預金は減っているということです。

(1.5%-0.01%=1.49%)

それを防ぐにはどうしたらよいのでしょうか。

物価上昇率以上になるように工夫をするしかありません。

そのために、公的年金は国内外の株や債券に預け分けをしています。

20年後、30年後、実質価値が下がらないようにするためには、株や債券で運用するしかありません。

株や債券は上がったり下がったりしますが、長期的には預貯金の利息以上の利回りとなります。

「確定拠出年金」は投資信託の運用でないと

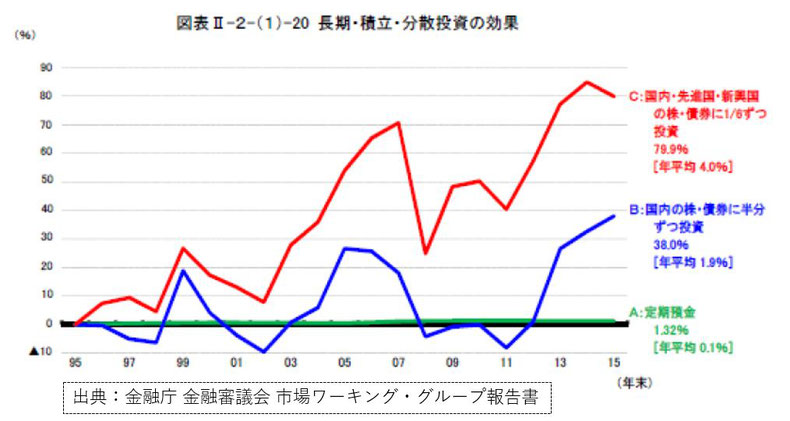

下図の通り、期間20年で見ると、国内の株と債券に半分ずつ投資した積立では年平均1.9%の運用成績です。国内・先進国・新興国の株と債券に1/6ずつの投資積立では4.0%となりました。

息の長い積立なら、途中は上がろうが下ろうが気に留める必要はありません。 ゴールのときにきちんと増えていれば良いのです。

それまでの間は、ひたすら投資運用の勉強の期間です。

「確定拠出年金」は、公的年金に準ずる制度で原則60歳までは積立金の引き出しができません。

ところが「企業型確定拠出年金」の運用商品選択割合でみると、50%以上が預貯金と保険で、株式型は国内、外国株式を合わせても、わずか22%です。

長く積立てるお金の預け先が0.01%位の利息しか付かないところで本当に良いのでしょうか。

少なくても10年以上積立期間のある人は「定期預金」では、確定拠出年金本来の姿である、投資運用により増やす目的に沿いません。「確定拠出年金」の預け先は「投資信託」です。

「投資信託信託」は、株式でも債券でも複数の銘柄で構成されるので、一つの会社や債券の発行先がデフォルトしても預けたお金がゼロになることはありません。

そもそも「投資信託」はギャンブルではありません。

公的年金ポートフォリオはお手本です

公的年金も株や債券で運用されていることを思い出して下さい。

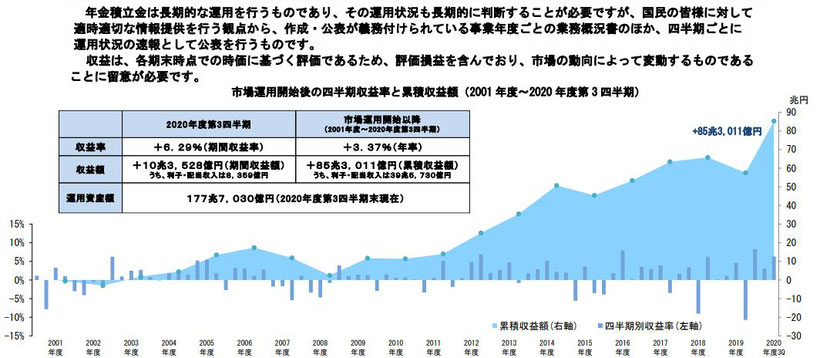

4半期ごとに、運用状況報告書を出しております。2020年度第3四半期の運用収益率は+6.29%です。2001 年度~2020 年度第 3 四半期までの年平均は3.37%となっています。

上図の棒グラフは4半期ごとの運用結果で、マイナスの時もあります。

運用においてマイナスは悪いことでも、失敗でもなく通過点です。

マイナスの期間、積立を継続することが後々大きなプラスをもたらします。

公的年金の累積収益は85兆円以上と増えています。

「確定拠出年金」の運用商品を選ぶときに、公的年金の運用ポートフォリオはお手本になります。

余程のことがない限り、積立期間10年以上であれば、どんな投資信託を選んだとしても定期預金以上のプラスの結果となっています。

預貯金・保険に100%預けている方、60歳のゴールまで5年以上ある方、勇気をもって「株式型」「債券型」「バランス型(株と債券のミックス)」の投資信託を取り入れてみて下さい。

公的年金ポートフォリオは、株と債券半々で運用成績は3%以上です。

「確定拠出年金」の運用を経験をすることが、実は何よりの財産となります。リタイア後のお金の預け先も不安なく「投資信託」に委ねることができ、資産からの収益が老後生活の安定に寄与します。